De overnamemarkt in 2024: Dit doen de strategen

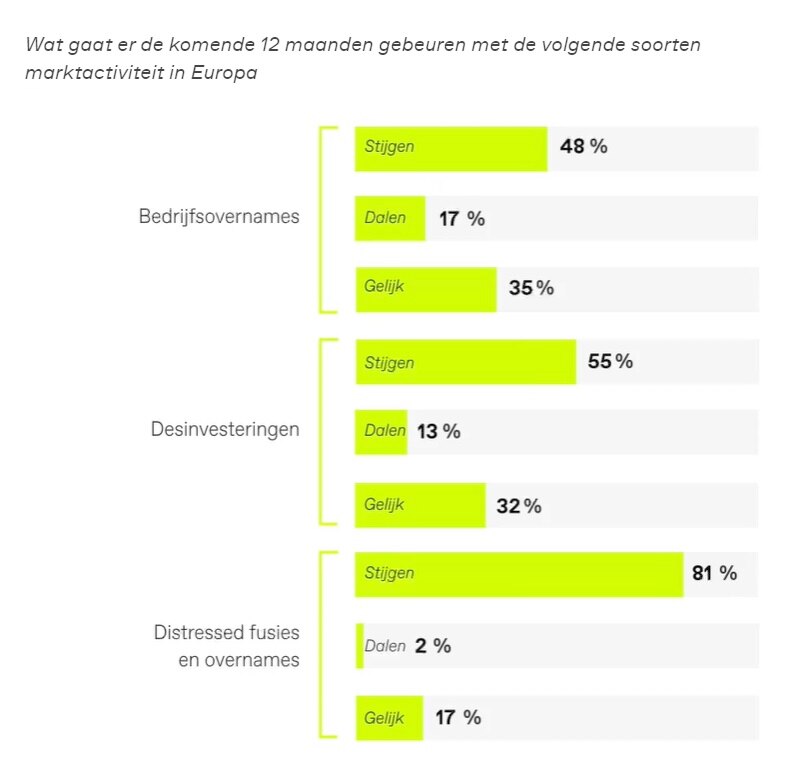

• Hogere rentes, inflatie en kosten leiden tot een toename in ‘distressed’ overnames, verwacht ruim 81 procent van de M&A-experts.

• Desinvesteringen zullen naar verwachting toenemen, vooral bij grote corporates. Dit komt omdat bedrijven zich meer zullen richten op hun kernactiviteiten en niet-kernactiva zullen afstoten.

• De prioriteiten van bedrijven het komende jaar zijn het aantrekken van talent, investeren in organische groei en investeringen in technologie en ICT.

M&A-professionals zijn het erover eens: de komende maanden zullen in Europa meer distressed deals plaatsvinden (volgens 81,5%). Verder zijn de meningen over de markt verdeeld.

Dat blijkt uit het M&A Trendonderzoek 2024 van M&A en Ansarada.

Dit toonaangevende digitale magazine kwam tot stand middels een online survey onder 247 M&A-professionals. De redactie van M&A interviewde ook 28 topdealmakers live voor dit onderzoek. Klik op het onderstaande icoon om het magazine gratis en zonder inlog te lezen:

Meer distressed deals

“Wellicht dat er enige groei zal zijn in de markt voor distressed deals nu coronaschulden moeten worden terugbetaald moeten terwijl de economische onzekerheid toeneemt”, zegt Michelle van Huijstee, Private Equity Leader bij Deloitte. “Bedrijven met financiële problemen zullen mogelijk op zoek gaan naar oplossingen, wat kan leiden tot meer transacties in dit segment.”

Gaby Smeenk, partner in de sectie M&A en Capital Markets van advocatenkantoor De Brauw is stelliger: “Er komen meer distressed deals, waarbij niet alleen bedrijven die failliet zijn gegaan zijn betrokken, maar ook bedrijven die in de financiële problemen zijn gekomen.”

Ytzen Marseille, partner bij boutique advocatenkantoor JB Law, ziet nu al meer distressed deals. “Waarbij de target verlieslatend maar niet failliet is. Ik noem het maar eurodeals, waarbij een koper voor één euro een zaak overneemt, maar zich wel verbindt aan de verplichting om verder in het bedrijf te investeren. Daarbij wordt ook vaak van de schuldeisers verlangd dat zij een haircut nemen. Dat is eigenlijk een heel interessante dynamiek, want je neemt een groter risico als koper en je hebt het veel meer over de toekomst: hoe krijgen we de zaak weer op de rit? Dan is het ook wat spannender hoe de deal gaat lopen. Een M&A-deal bij een bedrijf waar alles goed mee gaat verloopt meestal volgens een vast stramien. Een 'eurodeal' is wat unieker en meer maatwerk.”

De precieze (financiële) constructie bij een distressed deal hangt sterk af van hoe een bedrijf gefinancierd is, zegt Mark Stoelinga, Associate Director van corporate finance consultancy Clearwater International. “De rentestanden waren lange tijd erg laag en veel bedrijven zijn op zo’n lage stand gefinancierd. Met de hogere rentes kan het zijn dat ze binnen één à drie jaar een herfinanciering nodig hebben – of moeten worden verkocht indien dit niet mogelijk blijkt.”

Misschien meer desinvesteringen en minder bedrijfsovernames

Op het eerste gezicht lijkt het een duidelijk verhaal. “Desinvesteringen zullen toenemen, vooral bij grote corporates. Dit komt omdat bedrijven zich mogelijk zullen specialiseren in hun kernactiviteiten en niet-kernactiva zullen afstoten”, zoals Michelle van Huijstee van Deloitte zegt.

Die beweging zou een extra impuls kunnen krijgen “doordat bedrijven in de problemen komen vanwege de hoge rente en de verplichting om Covid 19-leningen te moeten terugbetalen waardoor ze zich gedwongen zien om (onderdelen) te verkopen”, zegt Ewald van Hamersveld, Partner KPMG.

Gaby Smeenk van De Brauw wijst ook op de verkoop van onderdelen als optie. Gedeeltelijke desinvesteringen, met andere woorden: “Dit type transacties waarbij een minderheidsinvesteerder aan boord stapt lijkt aantrekkelijk voor zowel investeerders als verkopers: de investeerder loopt beperkt risico, de vennootschap (bij uitgifte van nieuwe aandelen) of de verkoper kan kapitaal aantrekken.”

De desinvesteringstrend zou bovendien versterkt kunnen worden doordat veel private equity-partijen bedrijven willen verkopen, zegt Richard Reis, partner bij investeerder Argos Wityu: “We verwachten ook iets meer activiteit bij desinvesteringen van door private equity ondersteunde bedrijven. Er zijn private-equityhuizen die het einde van hun investeringscyclus hebben bereikt, wat betekent dat we meer exits (secondaries) zullen zien.”

Terughoudendheid om te verkopen

Toch is slechts een kleine meerderheid (nog geen 55 procent) van de ondervraagde dealmakers overtuigd dat desinvesteringen een hoge vlucht zullen nemen. Er zijn ook goede redenen voor twijfel, zegt Bas Mees, partner bij boutique advocatenkantoor Rutgers & Posch. Want: “Onze verwachting is dat de markt voor bedrijfsovernames gaat krimpen, vooral waar het gaat om strategische overnames waar bedrijven elkaar overnemen. De markt ontwikkelt zich van een verkopersmarkt naar een kopersmarkt, waarbij verkopers hogere prijzen verwachten dan kopers bereid zijn te betalen. Bedrijven die hun activa willen verkopen, zullen worden geconfronteerd met een afname van waarderingen en prijzen die ze kunnen ontvangen vanwege de slechtere marktomstandigheden.” Daarom verwacht hij ook dat bedrijven terughoudend zullen zijn om te verkopen, ‘tenzij ze een zeer waardevol activum hebben dat veel interesse wekt’. Of genoegen nemen met een lagere prijs dan aanvankelijk gehoopt.

Of er inderdaad minder bedrijfsovernames zullen plaatsvinden en/of overnames tegen betrekkelijk lage prijzen? Daar zijn de respondenten het niet met elkaar over eens. Minder dan de helft (een kleine 48 procent) gelooft dat in een stijging van bedrijfsovernames, een iets grotere groep voorziet een daling (ruim 17 procent) of een gelijk niveau (35 procent). Wanneer we kijken naar fusies en overnames in het algemeen, inclusief overnames door private equity, verwacht 55 procent een stijging.

Hier gaan bedrijven zich op focussen volgens de M&A Community

Gevraagd naar de focuspunten van bedrijven zien de meeste M&A-professionals ‘het aantrekken van talent’ als topprioriteit. Op plaats 2 en 3 komen ‘investeren in organische groei’ en ‘investeren in technologie en ICT’.

Deze top 3 (zie kader) is precies de rangorde die Lesley van Zutphen van Bencis Capital Partners ook heeft aangebracht. “Ik zet aantrekken van talent op 1, zonder voldoende adequaat personeel is organische groei een uitdaging. Deze zet ik op plek 2, omdat bedrijven op lange termijn alleen kunnen overleven als ze organische groei weten te realiseren. En groei bereik je onder meer door innovatief te zijn. Maar ook door voor de juiste technologie en ICT te kiezen.”

De grootste focus voor bedrijven van belangrijk naar minder belangrijk

01. Employer branding en aantrekken talent

02. Investeren in organische groei

03. Investeringen in technologie en ICT

04. Kosten verlagen en productiviteit verhogen

05. Verdere automatisering van processen

06. Investeren in internationale groei en nieuwe markten

07. Strategische overnames

08. Voldoen aan/voorbereiden op ESG-wet- en regelgeving

09. Kapitaal ophalen voor groei

10. Vergroten van diversiteit

Bij deze ranking moet wel opgemerkt worden dat het erg verschilt per bedrijf en sector waar de focus ligt. Voor veel Nederlandse ondernemingen is internationale uitbreiding bijvoorbeeld nu geen prioriteit. “Bedrijven komen juist eerder terug na de expansiedrift van de afgelopen decennia en willen terug naar hun core business”, zegt Daphne Bens, hoofd van de Nederlandse Corporate groep bij DLA Piper Amsterdam. “Maar het verschilt erg per sector. Tech-bedrijven willen bijvoorbeeld juist wel internationaal uitbreiden.”

‘Het vergroten van diversiteit’ (positie 10) en ‘voldoen aan ESG wet- en regelgeving’ (positie 8) bungelen onderaan de top 10. Dit betekent niet noodzakelijk dat bedrijven deze zaken onbelangrijk vinden, maar dat ze nu topprioriteit geven aan de zaken die cruciaal zijn om te overleven en hen op langere termijn succesvol maken. Dit is echter een valkuil, want “ESG hoort verweven te zijn in de strategie van je bedrijf; en niet een tick-the-box exercitie te zijn”, aldus Lesley van Zutphen van Bencis.

Richard Reis, Partner bij Argos Wityu, zette ‘kosten verlagen en productiviteit verhogen’ op de eerste plek in zijn rangorde, gevolgd door ‘verdere automatisering van processen’ en ‘strategische overnames’. Reis over zijn keuzes: “Wat doen bedrijven in moeilijke tijden? Ze hebben de neiging zich te concentreren op het optimaliseren van de bestaande activiteiten en, als het bedrijf over liquiditeit beschikt, op het realiseren van externe groei middels overnames. Dat laatste omdat het in moeilijke tijden soms de beste weg voorwaarts is om waarde te creëren tegen een lagere prijs. Daarna ga je voor technologie-investeringen die cruciaal zijn. Iedereen heeft het over AI en de noodzaak om snel aan te haken, dus technologie-investeringen zijn absoluut een must. Hetzelfde geldt voor het aantrekken en behouden van talent.”

Lees nog veel meer over M&A trends & voorspelling in:

M&A Trendmagazine 2024: Inzichten en voorspellingen van topdealmakers