Welke invloed heeft COVID-19 op de financiële besluitvorming in Europa?

Wat zijn de resultaten van de Europese enquête? Hoewel de thema's vergelijkbaar waren, zijn er enkele opmerkelijke verschillen in de resultaten. Lees verder voor meer informatie en download het volledige rapport voor meer details.

Sentimenten aangaande COVID-19 en antwoorden van financiële beslissers

Deze enquête gesponsord door OneStream werd eind augustus en begin september 2020 in Europa uitgevoerd. Voor de Europese enquête verzamelden we antwoorden van 278 financieel directeuren in verschillende bedrijfstakken in Frankrijk, Duitsland, Italië, Spanje en het Verenigd Koninkrijk.

De doelstellingen van de enquête waren, onder andere:

- Hoe volgen financiële besluitvormers momenteel het economisch herstel?

- Welke externe en interne statistieken volgen ze? Welke tools gebruiken ze?

- Wat is hun visie op de toekomst van het financiële landschap en wat zijn hun investeringsplannen voor de toekomst?

- Welke softwaretools zijn ze van plan te gaan gebruiken, indien van toepassing?

Hier zijn enkele hoogtepunten van de enquête

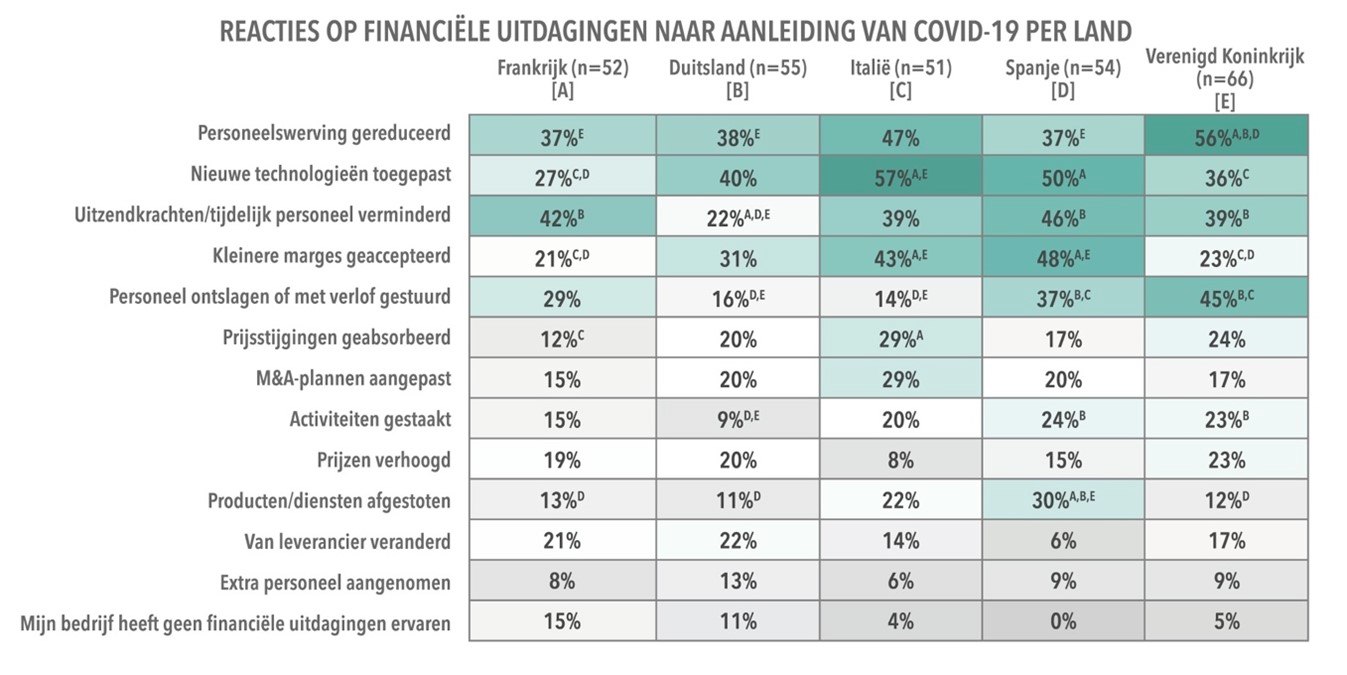

De impact van COVID-19 is het meest zichtbaar bij personeelswerving. Dat is geen verrassing, aangezien de meeste bedrijven (44%) de werving hebben teruggeschroefd als gevolg van de pandemie-gerelateerde financiële uitdagingen. Echter, het percentage bedrijven waar de werving is beïnvloed door COVID-19 was hoger in Noord-Amerika, namelijk 57%. Veel bedrijven hebben ook hun uitzendpersoneel/extern personeel teruggebracht (38%) of ontslagen/verlof doorgevoerd (29%). In de top vier van antwoorden in Europa en Noord-Amerika was de invoering van technologie (42%), zeer waarschijnlijk ter ondersteuning van hun extern werkende personeel.

Volgens de Europese enquête kwam de terugloop in werving het meest voor in het Verenigd Koninkrijk (56%), terwijl bedrijven in Italië (57%) en Spanje (50%) meer geneigd waren nieuwe technologie in te voeren als reactie op de pandemie.

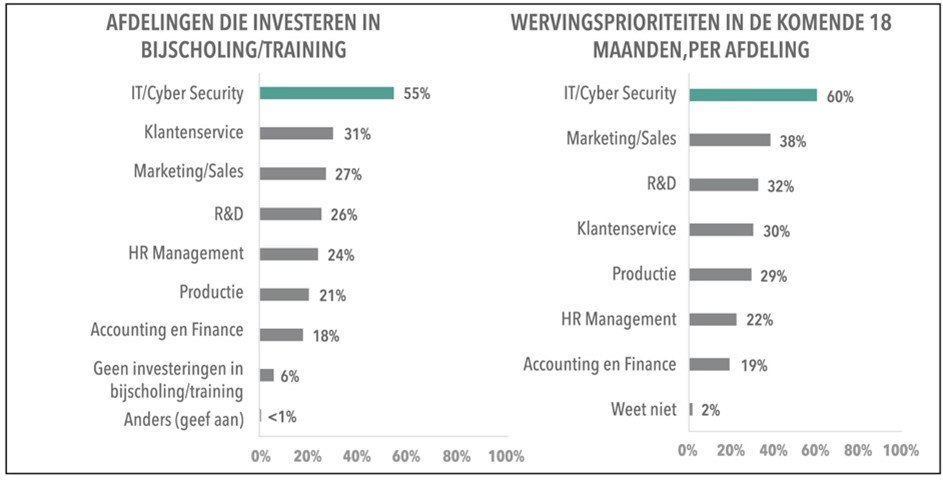

Bedrijven investeren in en prioriteren hun IT/Cyber Security-afdelingen. Net als in de Noord-Amerikaanse enquête, bleken de IT/Cyber Security-afdelingen de meeste bijscholing/training te hebben gekregen voor werken op afstand (55%). Die afdelingen zullen hoogstwaarschijnlijk ook de meeste voorrang krijgen wanneer er weer personeel wordt geworven in de nabije toekomst (60%). Hoewel de afdeling Accounting en Finance op nummer 2 stond voor prioritering op het gebied van bijscholing en werving in de Noord-Amerikaanse enquête, geven Europese bedrijven de afdelingen Klantenservice, Marketing/Sales en Research & Development voorrang.

In dit verband is het ook opvallend dat financiële besluitvormers in Europa gelijkmatig zijn verdeeld over de IT-budgetprognoses voor 2021. 37% verwacht een stijging en 40% verwacht een daling van de IT-budgetten om thuiswerken mogelijk te maken. Respondenten in Noord-Amerika waren optimistischer dan hun Europese collega's: 56% van de bedrijven verwachtten een stijging van het IT-budget voor thuiswerken.

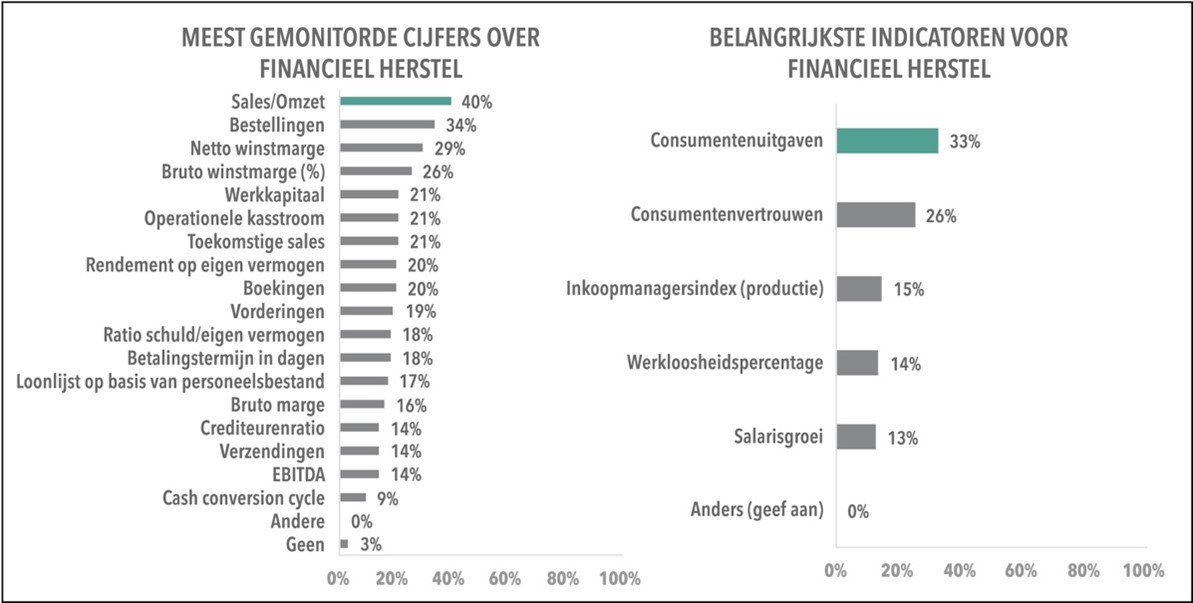

Bedrijven monitoren Sales/Omzet en Consumentenuitgaven het meest als indicatoren voor financieel herstel. De antwoorden hierop waren in overeenstemming met die in de Noord-Amerikaanse enquête: Sales/Omzet gold als de nummer een maatregel voor het herstel op bedrijfsniveau. Tegelijkertijd fungeert Consumentenuitgaven als de belangrijkste indicator van de toestand van het macro-economische klimaat. Net als bij de Noord-Amerikaanse enquête waren de resultaten hier ook een beetje verrassend. We verwachtten dat financiële managers zich meer zouden richten op "cruciale" indicatoren voor herstel, zoals Sales Pipeline en Orders vanuit een intern standpunt. Vanuit een extern standpunt hadden we een sterkere focus verwacht op de belangrijkste indicatoren, zoals Consumentenvertrouwen en de Inkoopmanagersindex.

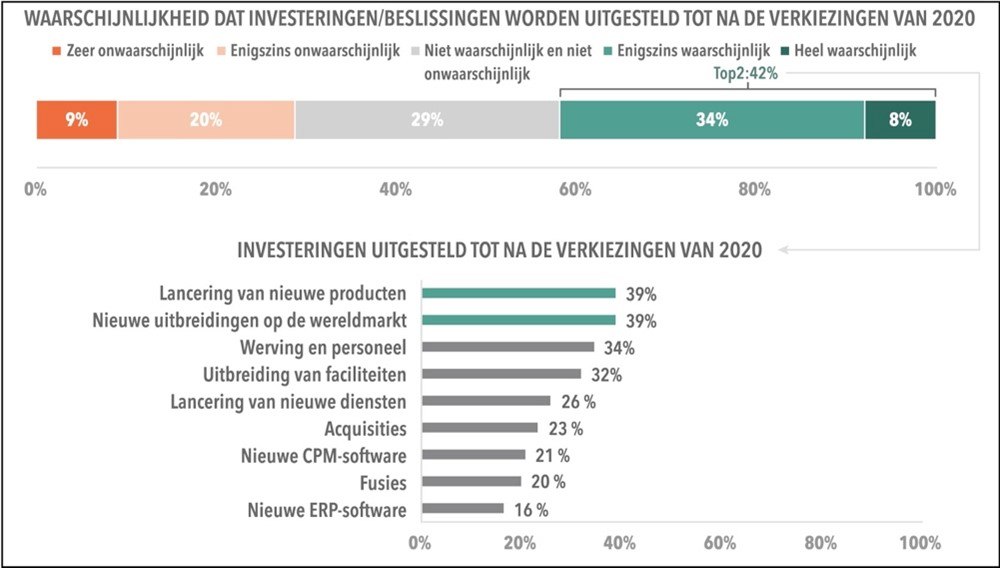

Slechts 42% van de bedrijven stelt investeringsbeslissingen uit tot na de Amerikaanse verkiezingen. Het is niet verrassend dat deze antwoorden heel anders waren dan in de Noord-Amerikaanse enquête, waar de meerderheid (61%) van de bedrijven aangaf een aantal investeringen tot na de Amerikaanse verkiezingen uit te stellen. In Europa vallen onder de investeringen die worden uitgesteld onder meer de lancering van nieuwe producten (39%), verdere wereldwijde marktuitbreiding (39%), werving en personeel (34%) en uitbreiding van faciliteiten (32%). Deze gegevens weerspiegelen een cohort dat grotendeels in overeenstemming is met de manier waarop de verkiezingsuitslag aanzienlijke gevolgen kan hebben voor het belasting-, economische en handelsbeleid.

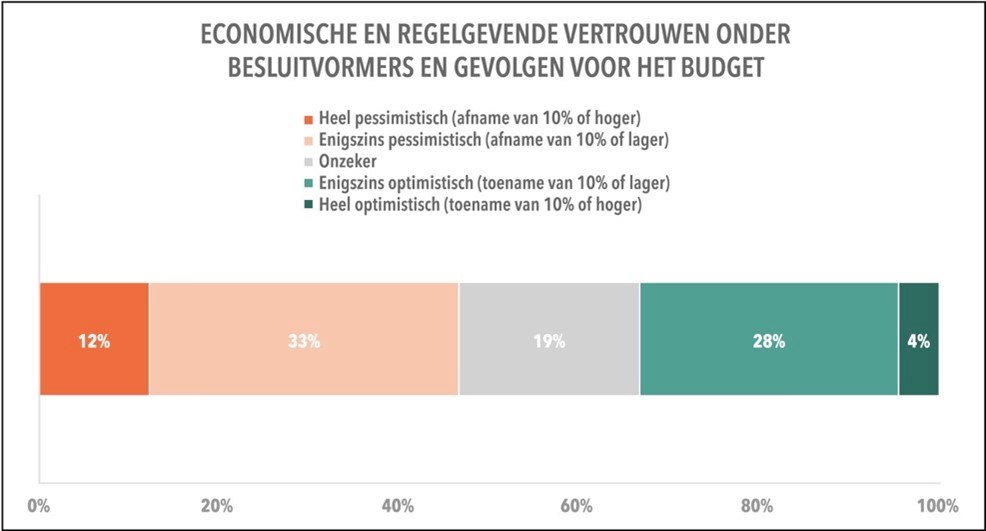

De financiële beleidsmakers in Europa zijn pessimistischer over hun huidige interpretatie van de economische en regelgevende omgeving in de nabije toekomst. Het aantal dat pessimistisch is en een daling van de begroting verwacht, is 45% ten opzichte van degenen die optimistisch zijn en begrotingsverhogingen verwachten (32%). Dit is in tegenstelling tot de Noord-Amerikaanse enquête, waarin de respondenten meer gelijkmatig verdeeld waren wat betreft hun vooruitzichten.

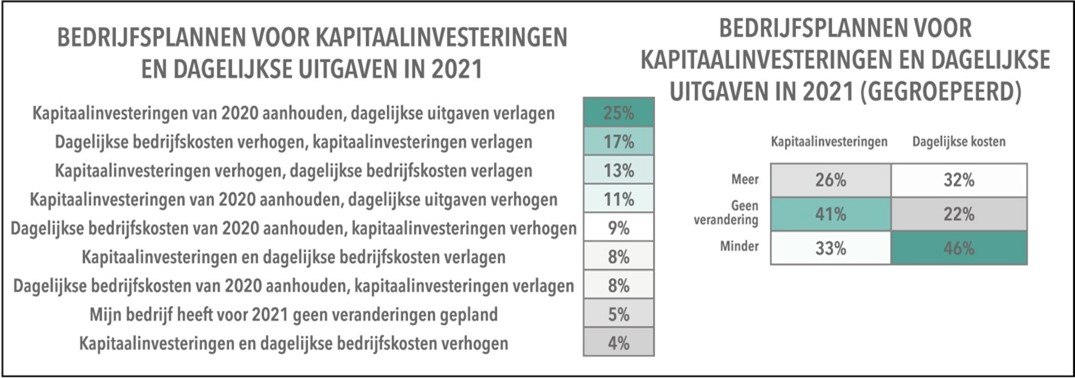

Dit pessimisme in Europa wordt ook duidelijk in de antwoorden over kapitaalinvesteringen: 41% van de respondenten verwacht geen verandering, 33% verwacht een daling en 26% verwacht een toename in kapitaalinvesteringen.

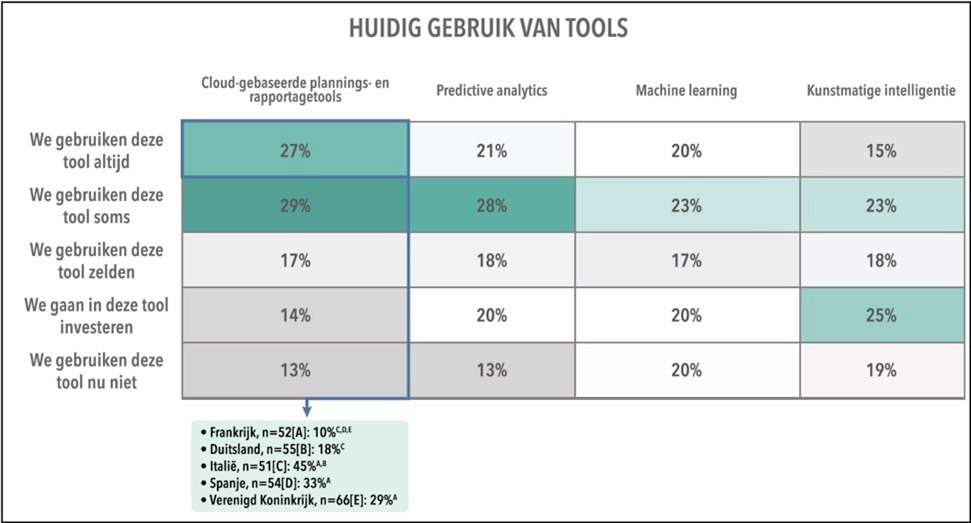

Van alle datatools worden cloud-gebaseerde plannings- en rapportagetools het meest gebruikt, zij het in mindere mate dan in Noord-Amerika. Het gebruik van cloud-gebaseerde plannings- en rapportagetools is lager in Europa (56%) dan in Noord-Amerika (69%). Dezelfde trend geldt voor predictive analytics: in Europa wordt dat door 48% gebruikt tegen 61% in Noord-Amerika. Het gebruik van machine learning (43%) en kunstmatige intelligentie (38%) in Europa is ongeveer gelijk aan Noord-Amerika.

Samenvatting en meer informatie

Gezien de impact van de COVID-19 pandemie op de wereldeconomie, is het van essentieel belang om te begrijpen hoe financiële besluitvormers reageren op en plannen maken voor ongekende uitdagingen. De meest gebruikte instrumenten die de meeste bedrijven in Europa en Noord-Amerika hebben gebruikt in reactie op de economische neergang in 2020 waren werving en personeel. In Europa heeft minder dan een derde van de bedrijven die op de enquête hebben gereageerd, hun personeelsbestand ingekrompen.

Een van de opmerkelijkste verrassingen in de enquêtes van Noord-Amerika en Europa was dat 42% van de respondenten aangaven dat ze als gevolg van COVID-19 in technologie hadden geïnvesteerd. Deze trend correleerde met de toegenomen investeringen en personeelsbestand die de respondenten aangaven voor IT/Cyber Security. Het was bemoedigend om te zien dat organisaties hun back-office activiteiten tijdens de verstoring hebben versterkt om beter voorbereid te zijn op het herstel, hoewel Noord-Amerikaanse bedrijven ook personeelswerving en investeringen in Accounting en Finance hebben geprioriteerd boven andere afdelingen, die prioriteit kregen in Europa.

Een andere verrassing in de resultaten was de focus op achterblijvende cijfers om het herstel te meten – bijvoorbeeld Sales/Omzet en Consumentenuitgaven. We hadden verwacht meer aandacht te zien voor belangrijke indicatoren. Aan de andere kant laat dit misschien zien dat de "show me the money"-mentaliteit van de financieel directeuren, die de werkelijke in plaats van toekomstige sales/omzet willen zien of consumentenvertrouwen.

Aangezien de Amerikaanse verkiezingen in begin november plaatsvonden, was het niet verwonderlijk dat een hoger percentage van de Amerikaanse bedrijven (61%) bepaalde investeringen uitstellen tot na de verkiezingen, tegenover het uitstelgedrag van Europese bedrijven van 42%. In beide gevallen verwachten de bedrijven een aantal belangrijke beleidswijzigingen als gevolg van de uitkomst van de verkiezingen.

Op het gebied van softwaretools die worden gebruikt om door de COVID-19-verstoring te komen, was het bemoedigend om te zien dat meer dan de helft van de respondenten in EMEA cloud-gebaseerde plannings- en rapportagetools gebruiken. Maar het gebruik van die tools is hoger in Noord-Amerika. De toenemende interesse in machine learning en kunstmatige intelligentietools was ook bemoedigend om te zien. Download voor meer informatie het volledige rapport over de resultaten van de Hannover-enquête en neem contact op met OneStream als uw organisatie op zoek is naar een softwareplatform dat u kan helpen met het trekken van plannen en de navigatie door deze volatiele economische omgeving.