CFO krijgt blik in de toekomst tijdens FinTech Awards 2015

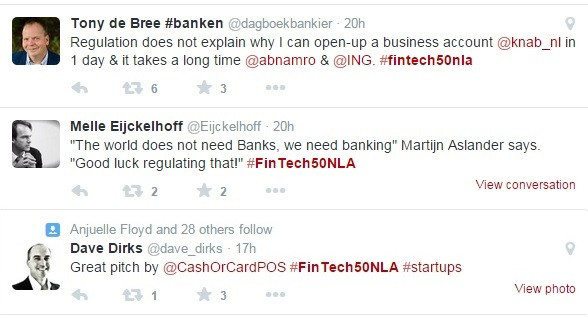

Bekijk foto’s en meer informatie over de FinTech Awards & Congres op FinTech.nlAlle domeinen van financiële innovatie werden tijdens dit unieke evenement tentoongespreid middels pitches, demo’s en rondetafel discussies. 400 FinTech ondernemers, investeerders en experts uit de financiele sector waren vertegenwoordigd bij het event dat plaatsvond op het hoofdkantoor van ABN AMRO aan de Gustav Mahlerlaan in Amsterdam, vlakbij het innovatiecentrum van de bank. Dat het thema leeft blijkt, behalve de fantastische opkomst, uit de reacties op Twitter: FinTech was de hele dag trending topic op Twitter.  RTLZ besteedde er ook aandacht aan middels verschillende nieuwsitems.

RTLZ besteedde er ook aandacht aan middels verschillende nieuwsitems.  ‘Vandaag is ongelofelijk’, begint technologie-goeroe en dagvoorzitter Vincent Everts Everts het programma. ‘We zullen kennismaken met ongelofelijk innovatieve bedrijven en aan het einde van de dag zullen we weten wie de ‘high flyers’ zijn in deze markt. Dan worden de winnaars van de FinTech Awards 2015 bekend gemaakt. Voor we beginnen met het programma vragen we nog even aan Melle Eijckelhoff (Directeur Alex van Groningen) waarom hij dit evenement heeft georganiseerd.’ Eijckelhoff: ‘Wat je ziet als je hier om je heen kijkt is een prachtige cocktail van ondernemerschap, innovatie en talent. Wanneer je dat bij elkaar brengt kunnen er hele mooie dingen gebeuren. Wat je ziet als je de zaal in kijkt is een ecosysteem. Een ecosysteem van mensen die samenwerken om consumenten en bedrijven te helpen met alle aspecten van finance.’ ‘Dat is wel een heel lief antwoord’, reageert Evers. ‘We hebben het hier over disruptie. Het wordt extreem bloederig.’ Eijckelhoff: ‘Natuurlijk brengt disruptie grote veranderingen met zich mee en die zullen zeer uitdagend zijn voor heel veel mensen. Job creation is niet iets wat morgen gaat gebeuren. Maar die banen komen er wel in de toekomst.’Disruptie in de financiele sectorOm vast te stellen wat de gevestigde financiële orde te vrezen heeft nodigde organisator Alex van Groningen een spreker uit met een uitgesproken mening en visie over het thema disruptie: lifehacker Martijn Aslander. Voor de financiële industrie heeft Aslander inderdaad weinig positiefs in petto.

‘Vandaag is ongelofelijk’, begint technologie-goeroe en dagvoorzitter Vincent Everts Everts het programma. ‘We zullen kennismaken met ongelofelijk innovatieve bedrijven en aan het einde van de dag zullen we weten wie de ‘high flyers’ zijn in deze markt. Dan worden de winnaars van de FinTech Awards 2015 bekend gemaakt. Voor we beginnen met het programma vragen we nog even aan Melle Eijckelhoff (Directeur Alex van Groningen) waarom hij dit evenement heeft georganiseerd.’ Eijckelhoff: ‘Wat je ziet als je hier om je heen kijkt is een prachtige cocktail van ondernemerschap, innovatie en talent. Wanneer je dat bij elkaar brengt kunnen er hele mooie dingen gebeuren. Wat je ziet als je de zaal in kijkt is een ecosysteem. Een ecosysteem van mensen die samenwerken om consumenten en bedrijven te helpen met alle aspecten van finance.’ ‘Dat is wel een heel lief antwoord’, reageert Evers. ‘We hebben het hier over disruptie. Het wordt extreem bloederig.’ Eijckelhoff: ‘Natuurlijk brengt disruptie grote veranderingen met zich mee en die zullen zeer uitdagend zijn voor heel veel mensen. Job creation is niet iets wat morgen gaat gebeuren. Maar die banen komen er wel in de toekomst.’Disruptie in de financiele sectorOm vast te stellen wat de gevestigde financiële orde te vrezen heeft nodigde organisator Alex van Groningen een spreker uit met een uitgesproken mening en visie over het thema disruptie: lifehacker Martijn Aslander. Voor de financiële industrie heeft Aslander inderdaad weinig positiefs in petto.  Keynote spreker Martijn Aslander: ‘Geen digitale skills in boardrooms’ Aslander: ‘Als je wilt overleven heb je digitale skills nodig. Die zijn niet te vinden in de Raden van Bestuur van de huidige financiële sector. Grote bedrijven moeten lifehackers (experts die het leven in het digitale tijdperk versimpelen middels automatisering) inhuren die hun bedrijven naar de moderne tijd kunnen tillen. Ook moeten ze weten over netwerk effecten. In de komende jaren komt ‘the internet of everything’ tot stand. De impact daarvan wordt nog altijd enorm overschat in de financiële sector.’De mooiste innovaties komen tot stand als mensen uit twee gebieden samenkomen, stelt Aslander. Vroeger als twee wetenschappers uit bijvoorbeeld de neurowetenschap en nanotechnologie samenkwamen om ideeen uit te wisselen was er in principe niks aan de hand. ‘Maar nu’, stelt Aslander, ‘zijn miljarden mensen uit allerlei disciplines via het internet aan elkaar verbonden. En ze hebben ook nog allemaal een digitaal netwerk op social media. Innovatie en disruptie kunnen uit alle hoeken komen en iedere industrie op zijn kop zetten.’ Voorbeelden die Aslander noemt zijn de inzet van de grondstof grafeen om de levensduur van batterijen enorm te verlengen. Of de voorspelling van Peter Diamandis dat zonne-energie gratis zal zijn voor iedere bewoner van de aarde in 2035. ‘Disruptie zien mensen niet aankomen. Het is moeilijk te voorspellen. Maar het mooie is: het gaat gebeuren.’Niet iedereen deelt de visie van Aslander dat de banken de disruptiegolf die eraan zit te komen niet gaan overleven. Met als belangrijkste reden: Er is zoveel regelgeving waar banken aan moeten voldoen. Dat is bijna niet op te brengen voor nieuwe toetreders op de markt; de financiële en organisatorische lasten die compliance met zich meebrengt zijn enorm. Aslander: ‘Ruim 800 mijoen mensen vertrouwen op Apple, dus wanneer die komen met Apple Pay pakken ze een flink stuk van een markt die eerst aan de banken toebehoorden. Daar kan geen strategie tegenop. Ik denk dat de enige overlevingsstrategie voor banken is dat ze hun mensen leren flexibel te zijn, om zo in te kunnen spelen op dingen die we nu nog niet weten. Maar dat zie ik niet gebeuren.’ René Frijters (Knab Bank): ‘De grootste bedreiging van banken is dat ze eindigen als een soort backoffice. Maar ik geloof niet dat Apple en Google erin gaan stappen. Ze willen wel de klanten van de banken helpen, maar niet voldoen aan het gedoe dat er bij een bank komt kijken. Ik weet uit ervaring dat het oprichten van een bank niet gemakkelijk en heel erg duur is.’

Keynote spreker Martijn Aslander: ‘Geen digitale skills in boardrooms’ Aslander: ‘Als je wilt overleven heb je digitale skills nodig. Die zijn niet te vinden in de Raden van Bestuur van de huidige financiële sector. Grote bedrijven moeten lifehackers (experts die het leven in het digitale tijdperk versimpelen middels automatisering) inhuren die hun bedrijven naar de moderne tijd kunnen tillen. Ook moeten ze weten over netwerk effecten. In de komende jaren komt ‘the internet of everything’ tot stand. De impact daarvan wordt nog altijd enorm overschat in de financiële sector.’De mooiste innovaties komen tot stand als mensen uit twee gebieden samenkomen, stelt Aslander. Vroeger als twee wetenschappers uit bijvoorbeeld de neurowetenschap en nanotechnologie samenkwamen om ideeen uit te wisselen was er in principe niks aan de hand. ‘Maar nu’, stelt Aslander, ‘zijn miljarden mensen uit allerlei disciplines via het internet aan elkaar verbonden. En ze hebben ook nog allemaal een digitaal netwerk op social media. Innovatie en disruptie kunnen uit alle hoeken komen en iedere industrie op zijn kop zetten.’ Voorbeelden die Aslander noemt zijn de inzet van de grondstof grafeen om de levensduur van batterijen enorm te verlengen. Of de voorspelling van Peter Diamandis dat zonne-energie gratis zal zijn voor iedere bewoner van de aarde in 2035. ‘Disruptie zien mensen niet aankomen. Het is moeilijk te voorspellen. Maar het mooie is: het gaat gebeuren.’Niet iedereen deelt de visie van Aslander dat de banken de disruptiegolf die eraan zit te komen niet gaan overleven. Met als belangrijkste reden: Er is zoveel regelgeving waar banken aan moeten voldoen. Dat is bijna niet op te brengen voor nieuwe toetreders op de markt; de financiële en organisatorische lasten die compliance met zich meebrengt zijn enorm. Aslander: ‘Ruim 800 mijoen mensen vertrouwen op Apple, dus wanneer die komen met Apple Pay pakken ze een flink stuk van een markt die eerst aan de banken toebehoorden. Daar kan geen strategie tegenop. Ik denk dat de enige overlevingsstrategie voor banken is dat ze hun mensen leren flexibel te zijn, om zo in te kunnen spelen op dingen die we nu nog niet weten. Maar dat zie ik niet gebeuren.’ René Frijters (Knab Bank): ‘De grootste bedreiging van banken is dat ze eindigen als een soort backoffice. Maar ik geloof niet dat Apple en Google erin gaan stappen. Ze willen wel de klanten van de banken helpen, maar niet voldoen aan het gedoe dat er bij een bank komt kijken. Ik weet uit ervaring dat het oprichten van een bank niet gemakkelijk en heel erg duur is.’  VLNR: René Frijters (Knab Bank), Henk Nijboer (PvdA), Ton Hagens (ABN AMRO), Willem Willemstein (Velocity Capital) en Vincent Everts (technologie-goeroe en dagvoorzitter)Zou de politiek niet iets kunnen doen aan de regeldruk om zo het bankenlandschap toegankelijker te maken voor innovatieve start-ups? Want, zoals Willem Willemstein (Velocity Capital) zegt, er zit een verschil tussen wat politici zeggen – ondernemers ontlasten van regeldruk – en wat er in de praktijk gebeurt. ‘De crisis is uit de klauwen gelopen omdat banken te groot zijn geworden om te falen. Maar er wordt zoveel regelgeving gecreëerd dat alleen de hele grote spelers er nog aan kunnen voldoen. Kleine spelers kun het zich niet veroorloven. Het moet gaan om de kwaliteit van de regels.’ Tweede Kamerlid Henk Nijboer (PvdA) reageert: ‘Twee van de vier grote banken zijn in overheidshanden. Dat is een ramp voor de economie, en niet wat wij willen, maar we moesten wel instappen. Tegelijkertijd hebben we ondernemers nodig die erin stappen en gaan concurreren. Daar zit een tegenstrijdigheid in. Het zou zo moeten zijn dat de aandeelhouders moeten betalen als een bank faalt, maar het is nu de belastingbetaler.’ ‘Ik denk niet dat we ons moeten doodstaren op regulering’, besluit Theo Kockelkoren (AFM) de discussie. ‘We moeten meer kijken naar waar de disruptie vandaan komt en hoe we daar als samenleving op willen reageren. Het debat moet meer toekomstgericht gevoerd worden.’InvesteringsklimaatNa de opening vonden er verschillende open discussies en gesloten rondetafeldiscussies plaats, bijvoorbeeld over investeringen in FinTech. ‘We begonnen de discussie met de meer negatieve aspecten van het Nederlandse investeringsklimaat aldus Allard Luchsinger (directeur Velocity Capital private equity).

VLNR: René Frijters (Knab Bank), Henk Nijboer (PvdA), Ton Hagens (ABN AMRO), Willem Willemstein (Velocity Capital) en Vincent Everts (technologie-goeroe en dagvoorzitter)Zou de politiek niet iets kunnen doen aan de regeldruk om zo het bankenlandschap toegankelijker te maken voor innovatieve start-ups? Want, zoals Willem Willemstein (Velocity Capital) zegt, er zit een verschil tussen wat politici zeggen – ondernemers ontlasten van regeldruk – en wat er in de praktijk gebeurt. ‘De crisis is uit de klauwen gelopen omdat banken te groot zijn geworden om te falen. Maar er wordt zoveel regelgeving gecreëerd dat alleen de hele grote spelers er nog aan kunnen voldoen. Kleine spelers kun het zich niet veroorloven. Het moet gaan om de kwaliteit van de regels.’ Tweede Kamerlid Henk Nijboer (PvdA) reageert: ‘Twee van de vier grote banken zijn in overheidshanden. Dat is een ramp voor de economie, en niet wat wij willen, maar we moesten wel instappen. Tegelijkertijd hebben we ondernemers nodig die erin stappen en gaan concurreren. Daar zit een tegenstrijdigheid in. Het zou zo moeten zijn dat de aandeelhouders moeten betalen als een bank faalt, maar het is nu de belastingbetaler.’ ‘Ik denk niet dat we ons moeten doodstaren op regulering’, besluit Theo Kockelkoren (AFM) de discussie. ‘We moeten meer kijken naar waar de disruptie vandaan komt en hoe we daar als samenleving op willen reageren. Het debat moet meer toekomstgericht gevoerd worden.’InvesteringsklimaatNa de opening vonden er verschillende open discussies en gesloten rondetafeldiscussies plaats, bijvoorbeeld over investeringen in FinTech. ‘We begonnen de discussie met de meer negatieve aspecten van het Nederlandse investeringsklimaat aldus Allard Luchsinger (directeur Velocity Capital private equity).  In het midden: Allard Luchsinger (directeur Velocity Capital private equity)‘We missen in Nederland een echte founder cultuur waarin vermogende investeerders hun geld terugpompen in de markt. Ook ontbreekt een uitgebreid netwerk van angel investors. Tot slot ontbreekt er op politiek vlak een en ander, zoals fiscaal aantrekkelijke optieregelingen voor medewerkers. Maar we eindigden de discussie heel positief. Er zijn veel succesvolle Nederlandse FinTech bedrijven – die we best wat meer mogen vereren, dat kan ook een vliegwiel worden – en er zijn vele nieuwe fondsen en platforms voor FinTech opgericht. Conclusie: in Nederland hebben we het nog niet zo slecht.’ De toekomst van MKB-financieringIn een andere sessie stond de financiering van het MKB centraal. Ondernemingen hebben nog altijd te kampen met financieringstekorten en kunnen bij banken niet aankloppen. Wat zijn hun opties? Hoe komt het MKB-bedrijf in de nabije toekomst nog aan krediet? Kredietverlening is nodig voor investeren, innovatie en baancreatie. En wat heeft dat met FinTech (deels bestaande uit start-ups) te maken?Crowdfunding expert Ronald Kleverlaan. ‘Er gebeurt zoveel op dit gebied en bij grote banken zie ik toch dat ze vaak hun koppen in het zand steken. De alternatieve finance markt in Europa is 3 miljard euro. Dit jaar is dat naar verwachting 7 miljard euro. Op de hele markt is dat klein, maar met deze groeicijfers – meer dan 100 procent per jaar – gaat dat onzettend hard. Traditionele spelers kunnen dit niet negeren.’‘LendingClub bestaat sinds 2006 en heeft nu al 8 miljard dollar aan peer to peer lending gefinancierd. Zo zie je dat een nieuwe speler snel heel veel impact op de markt kan hebben. Recentelijk zijn ze een samenwerking aangegaan met Google. Google wil daarmee hun partners in staat stellen tegen aantrekkelijke voorwaarden leningen af te sluiten. Funding Circle zit in peer to business funding. Dan is er nog crowdfunding, financieren via de community.’

In het midden: Allard Luchsinger (directeur Velocity Capital private equity)‘We missen in Nederland een echte founder cultuur waarin vermogende investeerders hun geld terugpompen in de markt. Ook ontbreekt een uitgebreid netwerk van angel investors. Tot slot ontbreekt er op politiek vlak een en ander, zoals fiscaal aantrekkelijke optieregelingen voor medewerkers. Maar we eindigden de discussie heel positief. Er zijn veel succesvolle Nederlandse FinTech bedrijven – die we best wat meer mogen vereren, dat kan ook een vliegwiel worden – en er zijn vele nieuwe fondsen en platforms voor FinTech opgericht. Conclusie: in Nederland hebben we het nog niet zo slecht.’ De toekomst van MKB-financieringIn een andere sessie stond de financiering van het MKB centraal. Ondernemingen hebben nog altijd te kampen met financieringstekorten en kunnen bij banken niet aankloppen. Wat zijn hun opties? Hoe komt het MKB-bedrijf in de nabije toekomst nog aan krediet? Kredietverlening is nodig voor investeren, innovatie en baancreatie. En wat heeft dat met FinTech (deels bestaande uit start-ups) te maken?Crowdfunding expert Ronald Kleverlaan. ‘Er gebeurt zoveel op dit gebied en bij grote banken zie ik toch dat ze vaak hun koppen in het zand steken. De alternatieve finance markt in Europa is 3 miljard euro. Dit jaar is dat naar verwachting 7 miljard euro. Op de hele markt is dat klein, maar met deze groeicijfers – meer dan 100 procent per jaar – gaat dat onzettend hard. Traditionele spelers kunnen dit niet negeren.’‘LendingClub bestaat sinds 2006 en heeft nu al 8 miljard dollar aan peer to peer lending gefinancierd. Zo zie je dat een nieuwe speler snel heel veel impact op de markt kan hebben. Recentelijk zijn ze een samenwerking aangegaan met Google. Google wil daarmee hun partners in staat stellen tegen aantrekkelijke voorwaarden leningen af te sluiten. Funding Circle zit in peer to business funding. Dan is er nog crowdfunding, financieren via de community.’  VLNR: Peter Verhaar (bankenexpert), Ruut Meijer (ABN AMRO), Ronald Kleverlaan (crowdfunding expert), Henk Nijboer (PvdA) en Hans Biesheuvel (ONL) ‘De Correspondent van Rob Wijnberg is een mooi voorbeeld van wat ondernemers met alternatieve financiering kunnen doen’, aldus Kleverlaan. ‘Wijnberg wilde een online krant beginnen op een manier die nog nooit gedaan was. Geen adverteerders, verspreiding via social media en vooral achtergrondverhalen. Wijnberg wist dus niet of er voldoende klanten bereid zouden zijn om lid te worden. Hij wist in een voorverkoop 18.000 betalende abonnees te werven wat hem 1 miljoen euro opleverde. Genoeg startkapitaal om aan de slag te gaan, en meteen bij de start had hij al 18.000 klanten.’

VLNR: Peter Verhaar (bankenexpert), Ruut Meijer (ABN AMRO), Ronald Kleverlaan (crowdfunding expert), Henk Nijboer (PvdA) en Hans Biesheuvel (ONL) ‘De Correspondent van Rob Wijnberg is een mooi voorbeeld van wat ondernemers met alternatieve financiering kunnen doen’, aldus Kleverlaan. ‘Wijnberg wilde een online krant beginnen op een manier die nog nooit gedaan was. Geen adverteerders, verspreiding via social media en vooral achtergrondverhalen. Wijnberg wist dus niet of er voldoende klanten bereid zouden zijn om lid te worden. Hij wist in een voorverkoop 18.000 betalende abonnees te werven wat hem 1 miljoen euro opleverde. Genoeg startkapitaal om aan de slag te gaan, en meteen bij de start had hij al 18.000 klanten.’ One Minute PitchesEen belangrijk onderdeel van het programma waren de 50 genomineerden voor de FinTech Awards, de zogeheten FinTech50. – 50 innovatieve ondernemingen met baanbrekende ideeën en technologieën. Bijvoorbeeld in de categorien ‘Payments’ en ‘Bitcoin’. Enkele van de pitches: – AcceptEmail: Facturen betalen vanuit je e-mail of smart phone? Het kan met AcceptEmail. De grootste voordelen zijn het gemak en het feit dat de status van de betaling meteen duidelijk is voor zowel geadresseerde als afzender. – Bitstraat: Bitcoin krijgt dagelijks meer gebruikers, maar betalen met Bitcoin is nog niet zo gemakkelijk. Bitstraat heeft een portal ontwikkeld die retailers in staat stelt betalingen in Bitcoin te accepteren. De retailer kan vervolgens kiezen de betaling in Bitcoin binnen te krijgen of in lokale valuta. – Bitonic: Voor het eerst in de geschiedenis is het mogelijk geld programmeerbaar te maken. De business van Bitonic is de inkoop en verkoop van Bitcoins. Ook maakt Bitonic het voor webshops mogelijk Bitcoins te accepteren.

One Minute PitchesEen belangrijk onderdeel van het programma waren de 50 genomineerden voor de FinTech Awards, de zogeheten FinTech50. – 50 innovatieve ondernemingen met baanbrekende ideeën en technologieën. Bijvoorbeeld in de categorien ‘Payments’ en ‘Bitcoin’. Enkele van de pitches: – AcceptEmail: Facturen betalen vanuit je e-mail of smart phone? Het kan met AcceptEmail. De grootste voordelen zijn het gemak en het feit dat de status van de betaling meteen duidelijk is voor zowel geadresseerde als afzender. – Bitstraat: Bitcoin krijgt dagelijks meer gebruikers, maar betalen met Bitcoin is nog niet zo gemakkelijk. Bitstraat heeft een portal ontwikkeld die retailers in staat stelt betalingen in Bitcoin te accepteren. De retailer kan vervolgens kiezen de betaling in Bitcoin binnen te krijgen of in lokale valuta. – Bitonic: Voor het eerst in de geschiedenis is het mogelijk geld programmeerbaar te maken. De business van Bitonic is de inkoop en verkoop van Bitcoins. Ook maakt Bitonic het voor webshops mogelijk Bitcoins te accepteren.  Nick Bortot (BUX) presenteert zijn innovatieve FinTech start-up BUX

Nick Bortot (BUX) presenteert zijn innovatieve FinTech start-up BUX  Menno van Leeuwen (Teamlead ideation innovation centre, ABN AMRO) En zo waren er nog veel meer pitches. Lees de interviews met de founders van de FinTech50 in het dossier ‘Ontmoet de FinTech50’.Na de pitches hadden de 40 juryleden ruim een uur druk overleg nodig om te komen tot de uiteindelijke winnaars van de awards. Dat zijn geworden:PaymentsAcceptEmailBitcoinBitonicPersonal FinanceBUXBanking & ITFive DegreesIntelligence & AnalyticsSparkholderSME FinanceSymbidOverall winner Adyen

Menno van Leeuwen (Teamlead ideation innovation centre, ABN AMRO) En zo waren er nog veel meer pitches. Lees de interviews met de founders van de FinTech50 in het dossier ‘Ontmoet de FinTech50’.Na de pitches hadden de 40 juryleden ruim een uur druk overleg nodig om te komen tot de uiteindelijke winnaars van de awards. Dat zijn geworden:PaymentsAcceptEmailBitcoinBitonicPersonal FinanceBUXBanking & ITFive DegreesIntelligence & AnalyticsSparkholderSME FinanceSymbidOverall winner Adyen  VLNR: Bastiaan Burgwal (Sparkholder), Martijn Hohmann (Five Degrees), Pieter Van Der Does (Adyen), Nick Bortot (BUX), Robert der Kinderen (AcceptEmail), Pieter-Jan Goppel (Bitonic), Robin Slakhorst (Symbid), Vincent Everts (Technologie Goeroe) – Lees hier meer over de winnaars. – Bekijk foto’s en meer informatie over de FinTech Awards & Congres op FinTech.nl– Zie ook bijdragen van RTL Z over de FinTech Awards & Congres rondom thema Bestaan banken nog in 2020? RTL Z Item 1: Bankieren buiten bank omRTL Z Item 2: Banken worden uitgehold

VLNR: Bastiaan Burgwal (Sparkholder), Martijn Hohmann (Five Degrees), Pieter Van Der Does (Adyen), Nick Bortot (BUX), Robert der Kinderen (AcceptEmail), Pieter-Jan Goppel (Bitonic), Robin Slakhorst (Symbid), Vincent Everts (Technologie Goeroe) – Lees hier meer over de winnaars. – Bekijk foto’s en meer informatie over de FinTech Awards & Congres op FinTech.nl– Zie ook bijdragen van RTL Z over de FinTech Awards & Congres rondom thema Bestaan banken nog in 2020? RTL Z Item 1: Bankieren buiten bank omRTL Z Item 2: Banken worden uitgehold