Toename in internationale deals in 2017: kopers bereid hoge prijzen te betalen

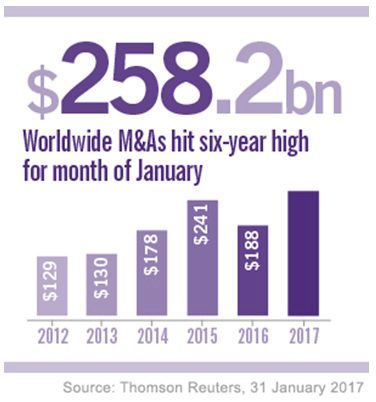

Overnames zijn momenteel zeer in trek. Gestimuleerd door goedkope financieringsmogelijkheden zoeken ondernemingen over de hele wereld naar bedrijven die de eigen activiteiten aanvullen. De totale waarde van alle fusies en overnames (M&A) wereldwijd bereikte in januari 2017 het hoogste peil in zes jaar. In Europa was dit zelfs het hoogste peil in 11 jaar en de waarde van grensoverschrijdende deals lag sinds 2006 niet meer zo hoog.

Evert Everaarts, manager fusies en overnames bij Grant Thornton, meent dat deze trend voorlopig aanhoudt. Hij legt uit: “We zien veel grensoverschrijdende activiteit, vooral binnen het MKB. Wereldwijd zijn er veel stimulansen om te kopen, met goede financieringsmogelijkheden en ‘goedkoop’ geld.”

China bleek het afgelopen jaar het meest actief in het overnemen van buitenlandse ondernemingen. In totaal betaalden Chinese ondernemingen ruim USD 170 miljard bij 7.691 deals, waarvan vele in Europa plaatsvonden.

Ook in de opkomende economieën neemt het vertrouwen toe. Uit een Dealtracker-rapport van Grant Thornton blijkt dat Indiase ondernemingen het afgelopen jaar bijna 1.500 fusies en overnames uitvoerden met een gezamenlijke waarde van USD 62,5 miljard.

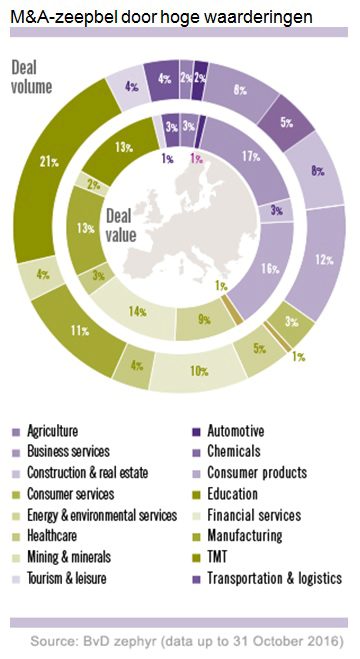

Zoveel activiteit voedt speculaties over een mogelijke zeepbel in de markt van fusies en overnames. Everaarts verklaart: “Zelfs met de hoge waarderingen die je in alle sectoren vindt, zijn er goede mogelijkheden om deals te financieren. We zitten nu dicht bij de leverage die we hadden in 2007/2008. Kopende partijen zijn bereid om zeer hoge prijzen te betalen en dan met name in de telecom en technologie, de farmaceutische sector en de gezondheidszorg.”

Hij vervolgt: “Sommige strategische kopers benutten deze gelegenheid om zich in te kopen in bepaalde niches en zo hun positie voor de toekomst te versterken. Als je actief bent in een bepaalde niche, durven spelers die wereldwijd opereren daar flink voor te betalen.”

Als mooi voorbeeld van deze houding noemt Everaarts General Electric (GE), dat een meerderheidsbelang kocht in het Duitse 3D-printingbedrijf Concept Laser en het Zweedse additive manufacturing-bedrijf Arcam. Dankzij deze deals met een totale waarde van USD 2 miljard werd GE in één klap een belangrijke speler in 3D-technologie, met naar verwachting een omzet van USD 1 miljard uit de 3D-printingactiviteiten in 2020.

De overnamebedragen lopen soms op tot wel 10 of 15 keer EBITDA (winst vóór interest, belastingen, afschrijvingen en amortisatie). Dat is natuurlijk mooi voor de bedrijven die worden overgenomen, maar de druk op de koper is groot om de deal tot een succes te maken.

Soft skills en culturele aspecten

De financiële druk leidt er mede toe dat het succes bij fusies en overnames onzeker is. Maar meestal is het probleem niet de deal zelf of de grote bedragen die erbij betrokken zijn. “Volgens ons is de overnameprijs meestal niet de valkuil. Het gaat om de cultuur”, zegt Everaarts. Deze uitspraak wordt onderschreven door Fons Trompenaars, een management consultant en auteur die is gespecialiseerd in interculturele kwesties. Volgens hem mislukken twee van drie fusies doordat onvoldoende rekening wordt gehouden met cultuurkwesties.

Everaarts zegt: “Het probleem zit hem niet in de technische uitwerking van een deal, want die is over de hele wereld min of meer gelijk. Het draait om de culturele aspecten en de noodzaak van soft skills, waarmee je die kunt begrijpen en managen. Dat leer je niet op de universiteit. Je kunt dat alleen maar leren door zaken te doen met mensen uit die landen.”

Bij culturele kwesties kan het gaan om het gebrek aan waardering voor verschillen in managementstructuur, of de angst van aandeelhouders dat intellectueel eigendom wordt ‘gestolen’ of het idee dat verschillen in arbeidsethos onoverbrugbaar zijn.

Hoe voorkomt u dat uw fusie of overname mislukt?

Voor een succesvolle deal is het essentieel dat de betrokken partijen anticiperen op verwachtingen en deze managen. En dit vereist dat iedereen zeer goed bekend is met het bedrijf van de tegenpartij.

Everaarts raadt partijen aan om elkaar te leren kennen: “Kopers moeten adviseurs uit het doelland in de arm nemen en in het kader van due diligence-onderzoek ook dat land bezoeken. Maar dit geldt ook voor de verkopende partij: die moet ook zoveel mogelijk informatie over een potentiële koper vergaren.”

Dit advies negeren kan tot kostbare mislukkingen leiden, nu of in de toekomst. Zo meldde bijvoorbeeld Toshiba onlangs dat het USD 6,2 miljard afboekt op zijn nucleaire divisie, nadat het Westinghouse Electronic Company had overgenomen, dat op zijn beurt het bouwbedrijf CB&I Stone & Webster opkocht.

Everaarts wijst op andere consequenties: “Een mislukte overname door een beursgenoteerde onderneming leidt tot verlies van vertrouwen bij de aandeelhouders. Hetzelfde geldt ook voor grotere familiebedrijven, waar de CEO of CFO het vertrouwen van de overige familieleden verliest als een deal fout loopt. En aan de andere kant, als jij wilt verkopen en de kopers niet serieus blijken te zijn, dan is dat van invloed op de waardering wanneer je probeert te verkopen aan een volgende geïnteresseerde.”

Tijd en moeite nemen om elkaar te leren kennen en een sfeer van transparantie en vertrouwen te scheppen, kan bij een fusie of overname het verschil uitmaken tussen succes of falen.

Evert Everaarts is sinds 2008 werkzaam binnen het corporate finance team van Grant Thornton. Als adviseur is hij betrokken geweest bij talloze overname- en waarderingstrajecten trajecten binnen verschillende sectoren alhoewel hij de meeste affiniteit en ervaring heeft in de Technology sector. Binnen Grant Thornton richt Evert zich voornamelijk op grensoverschrijdende transacties en maakt zodoende deel uit van het internationale transactieteam van Grant Thornton. Evert was recent onder andere betrokken bij de verkooptrajecten van Nederlandse ondernemingen aan Franse, Zweedse en Amerikaanse beursgenoteerde bedrijven